こんばんは🌃

先日まで、少し寄り道もしながら、スマホや光回線を中心とした通信系の節約のお話しをしてきました。

『守り』の節約に対して、少しだけ『攻め』な投資の話しをしていこうと思います。

投資と言えば、いろんなものがあります。

株式投資、国債、これらをプロに任せる投資信託、不動産投資、同じくプロに任せるREIT?、暴れ馬FX、仮想通貨、今回私が一主にあげていくIDECOこと個人型確定拠出年金&つみたてNISA、そして、私も名前しか分からないETF(上場投資信託)や日経平均先物、さらに、金や原油等があるようです。

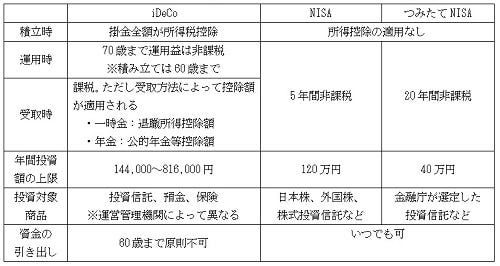

iDeCoとつみたてNISA

ここ数年よく名前を聞きますが、どちらも毎月定額を積み立てて好きな投資商品(ファンド)を購入し、運用はプロに任せていくためほったらかしでもできるもの。

両方での積立て金額幅は月額1,000円から最大68,000円程度ですが、何と言っても、

どちらも非課税がキーワード

です!まずは、年利20%のイデコから書いていきますが、その前に

年利20%とは?

投資は、リターンとリスクが比例します。なので、年利20%なんて言うと、そこだけ切り取れば、世界一の投資家とも言われる有名なウォーレンバフェットに匹敵しそうなもの。

ウォーレンバフェットは、現在の総資産が9兆円ながら、自宅は築60年以上、車もスバルの普通車に乗っているとか😲

そんなバフェットの投資実績は、年利で22%ほどだそうです。ただ、そのポイントは、

年利22%を37年間出し続けた

というところです。年利22%を37年間とは、100万円をこの状態で運用すると、

1年後→122万円

2年後→144.84万円

3年後→181.585万円.......

~~~~~

37年後→18.8億円(1888倍!)

まさに、人類最大の発明とも言われた複利の凄さで、これを資金数千万、数億円でやっちゃうと....

ということになるわけです。

が、しかし、ここでいう年利20%というのは、だいぶ意味が違い、毎年預けるお金、掛け金に対する単利とでもいうべきものなので、バフェットさんの例ほどすごいものではありません^^;

それでも毎月、毎年、掛け金に20%相当のプラスがついていくというのは、十分大きなメリットと言えます。

この20%と言う数字、いったい何を指すのか?

イデコ(iDeCo)とは?

「iDeCo(イデコ)」とは、確定拠出型年金の略であるDC(Defined Contribution Plan)と個人を表わす「individual」の頭文字を組み合わせた「individual Defined Contribution」のことで、個人型確定拠出年金を指します。

確定拠出年金とは、個人が自身の年金資産の運用指図を行いながら掛け金を拠出し、高齢期などにおいて、その運用結果に基づいた給付を受ける制度です。

確定拠出年金は、会社に勤めるサラリーマンが会社への掛け金の支払い(拠出)を通じて行う企業型だけでしたが、2017年1月より、自営業を中心とする個人や公務員にも加入対象が拡大され、国民年金に加入していれば、原則どんな個人でも加入できる個人型確定拠出年金となったのです。

つまり、

会社を通して将来の資金の積立てを行っていこうというものが従来の(企業型)DC で、それを2017年からどんな個人でもできるようにしたのが、個人型DC=iDeCoということになります。

イデコの表記は、正しくはiDeCoですが、小文字と大文字が入り交じっていて、公募された2016年8月に30代の女性から応募がされたようです✏️

そんなイデコですが、またお話しするつみたてNISAと比較して以下のような特徴があります。

掛け金の上限額は、

・会社員が、月額23,000円(年間276,000円)

・公務員が、月額12,000円(年間144,000円)

・自営・個人が、月額68,000円(年額816,000円)

掛け金について、

・60歳まで運用される

掛け金の上限は、その人の属性によって異なるのが大きな特徴です(積み立てNISAは誰でも一律、年間40万円です)。

また、掛け金は、60歳まで運用されるので、60歳までは引き出せないということになります(積み立てNISAはいつでもやめて引き出せます)。ちなみに、後から説明しますが、これも65歳まで延びそうな予感です。

以上から、その趣旨は、積み立てNISAと比べても、老後の資金を自分で貯えていく、公的年金(国民年金と厚生年金)の上乗せ、ということになります。

イデコ最大のメリットは掛け金と運用益の非課税

【掛け金について】

ご存知の方も多いかもしれませんが、iDeCoは、まず、その掛け金について非課税となります。

所得税の課税率は、以下の通りで、さらに、住民税が一律10%も取られるため、所得に対し、最低でも15%~の税金が取られるわけです。そのため、iDeCoに掛け金を出していくと、その分、最低15%から税金は免除になっていくのです。

20%というのは、分かりやすく、それでも平均以下の数字でざっくり示したものであるため、所得がさらに多い方は、最大55%非課税になることもあります!

55%非課税になる方は、ほぼほぼ68,000円組でしょうから、その節税額は毎年45万円ほど、海外旅行いけちゃうくらい(あ、こういう方たちはホテル1泊分とかで消えちゃうのかな^^;?)になるわけです!

ちなみに、私の場合、外食も含めた1年間の食費を大半賄えるくらいでしょうか笑

以上の様な、少なくとも15%から、60歳まで平均して20%以上は利益を出した状態でスタートできるのがiDeCoであり、また、つみたてNISAよりも有利な点なのです✨

【必要な手続き】

どのように非課税になるか、つまり、非課税の恩恵を受けるためにはどのような手続が必要か、というところですが、給与から天引きされている方は、自動的に調整してもらえるので、年末調整も含めて何もする必要はありません。

しかし、天引きではなく、自分で拠出する形にしている方は、年末調整や確定申告の手続が必要になります。

年末調整とは、ほとんどのまともな会社では毎年この時期に提出するよう指示されると思いますが、扶養家族(専業主婦の奥さんや大学生以下の子供)がいる場合に、税金が返ってきてお小遣いにできちゃう(らしい)アレです👛

会社を通して税務署に正確な納税額の申告、払い過ぎた税金を返してもらう請求(カッコつけた言い方すると、過払い金の還付請求)をするわけです。

確定申告とは、年末調整で拾いきれなかった分を、より正確に拾って税金の調整をするものです。例えば、副業の収入とか、医療費控除やふるさと納税なんかです。税務署に詳細な申告書を提出する必要があります。

ふるさと納税もそうですが、節税の恩恵を受けるためには、必ずどんな手続きが必要かを確認し、それを絶対に忘れないようにする、という出口までしっかり抑えておくことが必要です。

【運用益について】

イデコは、単に掛け金を積み立てて貯金していくわけではなく、これを運用して利益を積み上げていくものでもあります。

通常、投資信託でもFX でも、利益を出せば、分離課税と呼ばれ、一律20.315%の税金が取られてしまいます。

しかし、イデコで運用すれば、その運用益が非課税になり、税金を取られません。

【受取時は注意】

運用益には税金がかからないということですが、実際に受け取るときはまた別になってきます。

受け取るときは、60歳(現状は一応60歳ですが、今40代くらいまでの方は、65歳でしょう)以降、70歳(75歳?)までの一括で受け取るか、5年以上20年以下の年金として受け取るか、選択できます。

このとき、退職所得控除か公的年金等控除として税金の控除を受けることができます。

が、それぞれ控除の上限があるため、うまく振り分けて受け取るのがいいと思います。

こちらも、現在60歳間近の方は参考にしていただければ思います。現在30代とか40代の方については、今後どのような変更、改悪があるかも分からないので、今のところ、イデコの掛け金と運用益に対するメリットだけ参考にしていただければと思います。

イデコの注意点

繰り返しになりますが、iDeCoの掛け金は、原則として60歳まで引き出せません。そのため、常に数千円でも貯金する余裕がない方は、無理にやらないでおきましょう。

口座の開設に費用は、多少かかります。それより問題なのが、証券会社を間違えると、数十年の間に万単位の手数料損失が発生することもあります。この点については、次回以降、詳しくお話ししますが、先にヒントを言っておくと、既存の対面型金融機関は絶対にやめておきましょう。

【結論】iDeCoのメリット

iDeCoは預金先を変えて利率を数百%にできるもの

一言でまとめるとこういうことになります。

先ほども書いたように、掛け金の最低15%からの税金が返ってくるので、最低15%からのプラスが発生しています。過去1世紀ほど、年利平均数%で伸びている株式や債券を、それも、厳選されたファンドで運用し、数十年で15%や20%を超えるマイナスを出すのは、逆に至難の業でしょうし、出るときはこの世界経済が終わる時でしょう。

それどころか、年利数%を非課税複利で運用すると、掛け金は数倍、すなわち数百%になるのです。それなら、やらない理由はないでしょう。

余剰資金があり、銀行口座に大量に眠らせているあなた、ぜひ、一番安全な投資先iDeCoから始めてみてはいかがでしょうか😊

今回もこの記事が役に立った!ビジネスの考え方について納得できた!というあなた、ぜひ「人気ブログランキング」をワンクリックお願いします👍

私は、Twitterでも節約投資ノウハウ、公式LINEを用いた起業に関する情報を発信していますので、興味ある方はフォローしてみてください👇

起業や投資についても、これから発信していこうと思います。この他の内容も含め、少し古い記事ばかりですが、それでもよければ、一通りの内容は揃えてあるので、ぜひご覧ください。